- with readers working within the Construction & Engineering industries

Asgari vergi kıyaslamasında hasılat ölçüsünün ödenecek vergiyi belirlediği durumlarda, kurum kazancı çok düşük veya zarar söz konusu ise gerçek kazanca nazaran çok yüksek tutarlarda ve haksız vergileme söz konusu olacaktır

Değerli okurlar, öncelikle bayramınızı kutlarım. Bayramda vergi yazısı da olur mu demeyin, yakında Meclise sevk edilecek torba yasada çok tartışmalı konular var. Bunları bayramda da takip ediyoruz.

Temmuz ayında yasalaşması beklenen torba yasanın kapsamı Hazine ve Maliye Bakanı Mehmet Şimşek tarafından basına yapılan açıklamalarla netleşmeye başladı. Özet bir sunum kamuoyunda dolaşıyor.

Bugünkü yazımda, taslakta bulunacağı belirtilen "küresel asgari vergi"nin dışında getirilmesi düşünülen yurtiçine yönelik "asgari gelir vergisi" ve "asgari kurumlar vergisi" uygulamalarını değerlendireceğim.

Asgari kurumlar vergisi uygulaması

Basında yer alan haberlere göre; tahakkuk edecek kurumlar vergisi (KV) iki kritere göre hesaplanacak asgari kurumlar vergi tutarı ile karşılaştırılacak ve en yüksek tutar tahakkuka esas alınacak.

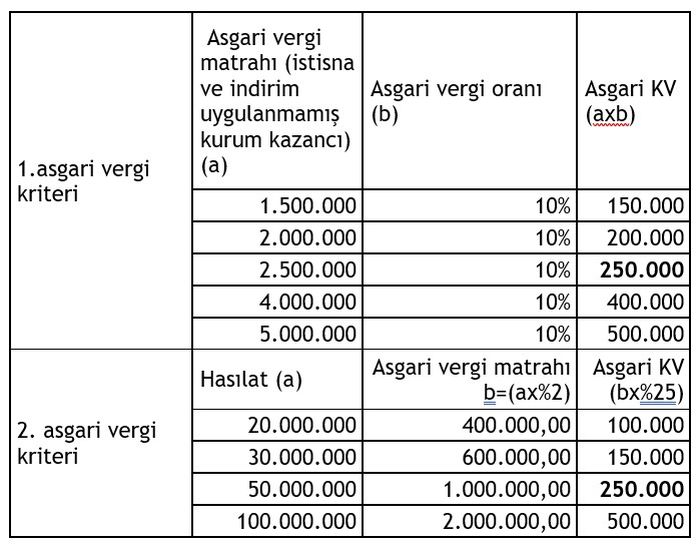

Yapılan açıklamaya göre tahakkuk edecek kurumlar vergisi, indirim ve istisnalar düşülmeden önceki kurum kazancının yüzde 10'u olarak hesaplanan asgari vergi (1.kriter) veya beyan edilen hasılatın1 yüzde 2'si matrah kabul edilerek kurumlar vergisi oranında hesaplanan asgari verginin (2.kriter), yüksek olanından az olamayacak. Yani bu üç tutardan en yükseği KV olarak tahakkuk ettirilecek.

1 Ocak 2025 tarihinden itibaren elde edilen kazançlara uygulanmak üzere yürürlüğü girmesi öngörülen uygulama ile 2025 yılı için ilave 90 milyar TL yıllık KV tahsil edilmesi öngörülüyor.

Örnek: Yasal defter ve kayıtlara göre tespit edilen gerçek kazanç üzerinden hesaplanan ve 1 milyon TL olduğu varsayılan istisna ve indirim uygulanmış kurum kazancı (matrah) üzerinden yüzde 25 oranı esas alınarak 250 bin TL KV hesaplanmış olsun.

Şimdi bu vergiyi aşağıdaki tabloda "indirim ve istisna öncesi kazanç" ve "hasılat" varsayımlarına göre hesaplanan asgari vergi tutarları ile kıyaslayalım.

Görüldüğü gibi, istisna ve indirim uygulaması yükseldikçe bu kritere göre hesaplanan asgari KV artıyor.

İstisna ve indirim olmadığı ve özellikle kar marjlarının düşük olduğu durumlarda hasılat (ciro) üzerinden asgari KV hesaplanması ile karşılaşabileceğini söyleyebilirim.

Asgari vergi kıyaslamasında hasılat ölçüsünün ödenecek vergiyi belirlediği durumlarda, kurum kazancı çok düşük veya zarar söz konusu ise gerçek kazanca nazaran çok yüksek tutarlarda ve haksız vergileme söz konusu olacaktır.

Ticari hayatta bazı işlerde/sektörlerde (örneğin akaryakıt, demir-çelik, ecza deposu, enerji dağıtım, motorlu araç ticareti, döviz alım-satımı gibi) kar marjları diğer sektörlere göre düşüktür. Bu sektörlerde hasılattan indirim yapılmadan sektörlerde hasılat üzerinden asgari vergi hesaplanması haksız/adaletsiz vergi tahakkukuna neden olur. Yani düşük kar edenden yüksek vergi almak gibi ödeme gücünü gözetmeyen bir vergileme yapılır, ki bunun Anayasaya aykırılığı çok açıktır.

Hasılatı asgari vergiye esas almak, tüm mükellefler bakımından kâr marjının eşit olduğu varsayımına dayanır. Bu kabulün geçersizliği de çok açıktır.

Üstelik zarar olsa bile hasılat üzerinden götürü vergileme yapılması halinde bu haksızlık ve Anayasaya aykırılık daha da derinleşecektir.

Asgari gelir vergisi uygulaması

Basına yansıyan çalışmaya göre; ticari, zirai ve serbest meslek faaliyetleri nedeniyle yıllık gelir vergisi beyannamesi vermek zorunda olan (defter tutan ve sürekli vergi mükellefiyeti bulunan) mükellefler için asgari gelir vergisi (GV) uygulaması getirilmesi öngörülüyor.

Buna göre, tahakkuk ettirilecek GV tutarı, hasılatın yüzde 5'i matrah kabul edilerek genel gelir vergisi tarifesine göre hesaplanacak asgari gelir vergisinden az olamayacak.

Cumhurbaşkanına bu kapsamda belirlenecek oranı sektörler, iş grupları ve iş türleri bazında her bir kazanç türü itibarıyla artırma ve azaltma yetkisi verilecek.

Uygulamaya asgari KV ile paralel olarak 2025'ten itibaren geçilmesi düşünülüyor ve uygulamadan 2025 yılında yıllık 37,4 milyar TL ilave vergi tahsilatı öngörülüyor.

Örneğin 10 milyon hasılatı bulunan bir serbest meslek erbabının vergiye tabi kazancı (matrahı) 2,5 milyon TL olduğunda, asgari vergi matrahı (10 milyon x %5=) 500 bin TL olacaktır. Bu örnekte mükellefin gerçek kazancı tahakkuka esas alınacaktır.

Asgari vergi uygulaması ile serbest meslek erbabından asgari vergi tahsil edileceğini pek sanmıyorum. Ancak ticari kazançlarda asgari vergi ödenmesi söz konusu olabilir.

Burada da gerek farklı gelir unsurlarına sahip gerekse aynı gelir grubu içindeki farklı mükelleflerin kar marjlarının eşit olmaması nedeniyle hasılat üzerinden asgari vergi uygulanmasını doğru bulmuyorum.

Bu yazıya ilişkin son sözlerim...

Geçmişte bu tür götürü vergileme uygulamaları (hayat standardı esası, ortalama kar haddi, asgari kurumlar vergisi vs.) yapılmış ancak gerçek kazanç üzerinden vergilemeyi öngören çağdaş vergi sistemlerinin uygulanması ile bu çağdışı vergileme uygulamalarına son verilmiştir.

Umarım Meclise sevk edilecek metinde bu anlayıştan vazgeçilir, teklif bu şekilde sevk edilse bile Meclis'teki görüşmeler sırasında bu hatadan dönülür.

Bu tür sorgulamalar olsa olsa düşük gelir elde ettiği bazı kriterlere ve harici verilere göre tespit edilen mükellefler nezdinde yapılacak vergi incelemelerinde gündeme gelebilir.

Çağdaş vergileme yolunda ulaştığımız neticelere hiç yakışmayan bu tür götürü ve haksız vergileme çabalarını, vergi gelirlerine ne kadar ihtiyaç duyarsak duyalım, doğru bulmuyorum. Çünkü vergi gelirlerini artırmanın yolu bu değil.

Eğer bu kurguda ısrar edilecekse, yapılan eleştirilere kulak verilerek uygulamanın daha sağlıklı hale getirilmesi ve mutlaka birkaç yılı geçmeyecek şekilde geçici uygulamalar olarak ihdası değerlendirilmelidir.

Üstelik bu uygulamaların, gerçek gelirlerin asgari vergiyi ayarlayacak şekilde daha az gösterilmesi tehlikesini de barındırdığını belirtmek isterim.

Footnote

1. Hasılattan gelir tablosundaki "net satışlar" tutarının anlaşılması gerekir. Uygulamada buna "ciro" da denilmektedir. Ancak banka, sigorta ve finans şirketlerinde esas alınacak tutarlar bu mükelleflerin kendilerine özgü gelir tabloları esasa alınarak belirlenmelidir.

Originally Published by T24 Bagimsiz Internet Gazetesi

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.

[View Source]