Wie gelingt der Klassenerhalt auf dem chinesischen Markt?

In unserer aktuellen Ausgabe widmen wir uns den Herausforderungen deutscher Automobilfirmen auf dem chinesischen Markt und betrachten künftige Erfolgsrezepte. Die wichtigsten Informationen in Kürze:

- Deutsche OEMs haben in den letzten fünf Jahren im Zuge der Elektromobilitätstransformation in China mehr als 30% ihrer Marktanteile verloren, dafür aber massiv in ihre Aufholjagd investiert – die Verdopplung ihres EV-Marktanteils in Q1 2022 auf circa 4% gegenüber dem Vorjahreszeitraum ist ein erstes wichtiges Zeichen

- Die Abhängigkeit deutscher Automobilunternehmen von China ( ~40% Absatzanteil in 2020) ist nicht einseitig, sondern immer noch gegenseitig – auch wenn die E-Mobilität dieses Gefüge OEM-seitig, aber nicht Zulieferer-seitig verschoben hat

- China hat für die Elektromobilität weltweit die stärkste Autarkie entwickelt und deutsche Automobilfirmen werden zum festen Bestandteil dieses Ökosystems gehören

- Eine Reduzierung der Abhängigkeit vom chinesischen Automobilmarkt birgt langfristig Risiken – neue offensive Strategien sind erforderlich, um auch auf dem in Zukunft weltgrößten Automarkt erfolgreich zu bleiben

Deutsche OEMs büßen mit ihrem ersten E-Anlauf den größten Marktanteilsverlust in ihrer Geschichte in China ein

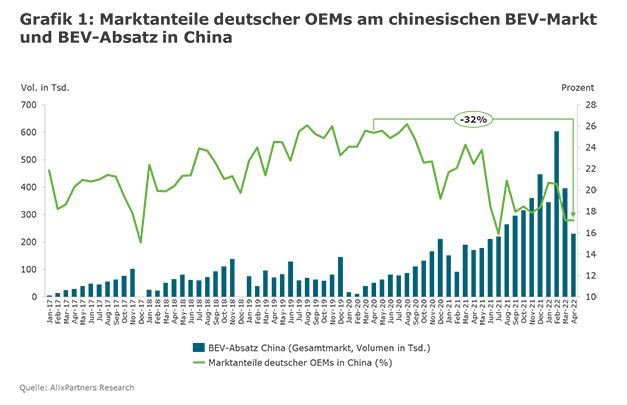

Der Marktanteil deutscher OEMs in China ist besonders in den letzten zwei Jahren zurück gegangen. Zwar gibt es monatliche modell- und vertriebsbedingte Volatilitäten von Anteilsverschiebungen (siehe Grafik 1), der aktuelle Rückgang scheint jedoch nachhaltig zu sein. Die stabile Basis von 25-26% Marktanteil deutscher OEMs in China hat sich um circa ein Drittel auf zuletzt rund 17% (April 2022) reduziert. Lokale Effekte aus Covid-19 Lockdowns in bestimmten Landesteilen Chinas im März und April dieses Jahres müssen hierbei jedoch berücksichtigt werden.

Gleichzeitig hat sich das Verkaufsvolumen von vollelektrischen Fahrzeugen in China in diesem Zeitraum mehr als verzehnfacht, wenn man hierfür den Monat Februar, also vor den Lockdowns, zugrunde legt. Auf ihrem – mit einem Umsatzanteil von 40% ihres globalen Absatzes – wichtigsten Einzelmarkt schaffen es die deutschen Hersteller nicht (oder nur mit viel Rabatt), ihre E-Modelle zu verkaufen. Es besteht also die Gefahr, dass sich deutsche Autobauer vom weltweit dynamischsten und größten Elektroautomarkt entkoppeln könnten.

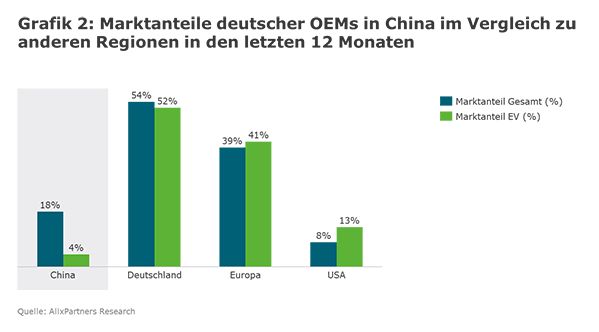

Vergleicht man die Erfolgsbilanz deutscher Elektrofahrzeuge mit ihrem Gesamtmarktanteil in anderen Regionen, so erhärtet sich die Hypothese, dass dies vorrangig ein chinesisches Problem" sein muss (siehe Grafik 2). Dies hat mehrere Gründe:

- Die chinesische E-Mobility Transformation startete bereits drei bis vier Jahre früher als in anderen Regionen und hat von Beginn an auf die Volumentauglichkeit gesetzt. Die tatsächliche E-Mobilitäts-Rallye in China startete um das Jahr 2017. Durch die ersten regulatorischen Maßnahmen auf Hersteller- sowie Fördermaßnahmen auf Verbraucherseite wurden die richtigen Anreize gesetzt, um das vollelektrische Fahrzeug auf dem Volumenmarkt erschwinglich zu machen. Dies ging einher mit der Vertiefung und dem Ausbau der gesamten Wertschöpfungskette. Hierauf haben deutsche Premium-Hersteller zu spät reagiert.

- Mit über 300 Modellen ist die Konkurrenz in China größer. In den aktuellen Top 10 befindet sich neben chinesischen Herstellern nur Tesla – auf Rang drei. Die ersten deutschen Modelle weisen Defizite in Reichweite, Vernetzung und Software auf.

- Die richtigen Rahmenbedingungen, wie der forcierte E-Infrastrukturausbau und die Technologieoffenheit der chinesischen Kunden, beschleunigen den Wandel zu Elektrofahrzeugen. Die Antriebswende kommt schneller und viele internationale OEMs haben zu lange auf den Verbrenner im Antriebsmix gesetzt, der den Marktanteil maßgeblich ausmachte.

- Der chinesische E-Markt ist insgesamt reifer und mit dem Auslaufen der verbraucherseitigen Fördermaßnahmen in 2020/21 ist das Elektroauto bereits realen Marktbedingungen ausgesetzt. Hier müssen lokale Entwicklungen mit wettbewerbskonformen Kostenstrukturen unbedingt schneller zur Marktreife gebracht werden.

Deutsche OEMs haben die chinesischen Probleme" erkannt und bereits massiv in ihre Aufholjagd investiert: Die Verdopplung ihres EV-Marktanteils in Q1 2022 gegenüber des Vorjahreszeitraums auf circa 4% ist ein erstes wichtiges Zeichen. Außerdem sind die Technologie- und damit Fahrzeugzyklen bei Elektromodellen kürzer und schnelllebiger und das chinesische Marktumfeld dynamischer, so dass die zweite Anlaufgeneration von Elektrofahrzeugen der deutschen OEMs zur weiteren Rückgewinnung von Marktanteilen führen kann.

Die Abhängigkeit von China beruht auf Gegenseitigkeit

Die vermeintliche Abhängigkeit von China zu reduzieren, wäre zu kurz gedacht, denn sie beruht auf Gegenseitigkeit. Zwar hat die E-Mobilität dieses Gefüge in den letzten Jahren OEM-seitig verschoben, die Abhängigkeiten des chinesischen Marktes von deutschen Zulieferern sind jedoch weiterhin signifikant. In den letzten Jahrzehnten sind deutsche Zulieferer nicht nur deutschen OEMs nach China gefolgt, sondern haben auch chinesische Kunden aufgebaut und sind Kooperationen mit chinesischen Zulieferern eingegangen. Der China-Anteil der größten deutschen Automobilzulieferer beläuft sich mitunter auf bis zu 20% des globalen Absatzes.

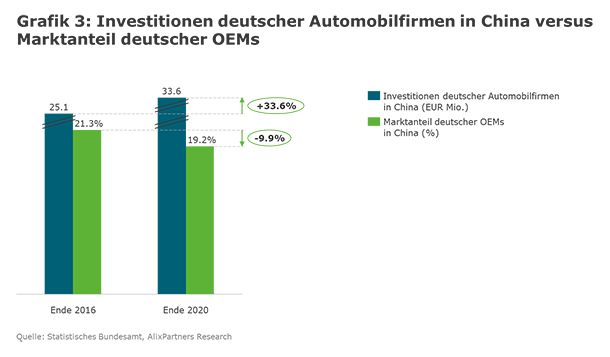

Die neue offensive Chinastrategie der deutschen Automobilunternehmen wird durch die Ansiedelung von Engineering und Produktion mehr Investitionen erfordern als die reine Volumenexpansion vergangener Jahre – die Investitionen der deutschen Automobilfirmen nach China sind seit 2017 um 34% gestiegen. In schnell wachsenden Segmenten wie im Bereich Sensorik, ADAS oder des elektrischen Antriebsstranges bleiben deutsche Zulieferer wichtige Player im chinesischen Markt. Sie gehen neben strategischen Partnerschaften auch Akquisitionen ein und bauen sich somit langfristig eine chinesische Plattform auf.

Die wachsende Abhängigkeit von Zulieferkomponenten und Rohstoffen, insbesondere Vorleistungen für Batterie und E-Motorkomponenten aus China für die globale Automobilproduktion stellt jedoch ein Risiko in der Lieferkette dar. Hier setzt sich allerdings mit der E-Autoproduktion der Trend einer stärkeren Lokalisierung der Supply Chain bei geringer werdender Teileanzahl (80% weniger im Antriebsstrang gegenüber Verbrennerfahrzeugen) fort. Dies wird die Situation mittelfristig entschärfen.

Die Entwicklung deutscher Automobilfirmen auf dem weltweit größten Markt

Seit 2017 sind von deutschen Automobilunternehmen vor allem Investitionen in den Ausbau von Technologiepartnerschaften im E-Mobility-Sektor sowie in Transformation und Neubau für EV-Produktion geflossen. Rückblickend war die Erhöhung der Investitionen um ca. 34% (Grafik 3) in China auf mehr als 33 Mrd. Euro zumindest in einigen Teilen zu spät, da die Antriebswende sich beschleunigt hat: Die bis 2020 fehlende Modelloffensive von E-Fahrzeugen, die mit der chinesischen Konkurrenz in Hinblick auf Infotainment, Reichweitenstärke und Konnektivität hätte mithalten können, hat vermutlich zu einem Rückgang des Marktanteils deutscher OEMs im gleichen Zeitraum auf knapp 19% (Ende 2020) geführt.

Die Investitionen deutscher Automobilfirmen zeigen grundsätzlich ein langfristiges Commitment auf Basis lokal entwickelter Fahrzeuge und unterscheiden sich von den historischen Investitionen in die reine Volumenexpansion auf bestehenden Fahrzeugplattformen. Es ist zu erwarten, dass diese Investitionen weiter zunehmen werden – ungeachtet der aktuellen Covid-19 Lockdowns in bestimmten Landesteilen Chinas. Der Wegfall von verpflichtenden Joint-Venture-Partnerschaften im Automobilsektor seit dem 1. Januar 2022 könnte verstärkt zu Firmenübernahmen und strategischen Partnerschaften führen.

Durch diese anhaltenden Investitionen können sich deutsche OEMs in China eine starke Basis aufbauen. Hierzu gehören zum Beispiel das neue E-Mobilitäts- und Digital-Hub in Anhui von VW mit JAC, woran VW 75% der Anteile hält, oder der Bau eines zweiten Entwicklungszentrums der Mercedes-Benz AG in Peking.

Ebenso lässt sich diese Liste auf der deutschen Zuliefererseite verlängern. Die neuen offensiven Investitionsstrategien werden dazu führen, dass in China innerhalb der nächsten fünf Jahre die größten Entwicklungsteams außerhalb der deutschen Firmenzentralen sitzen werden. Diese werden nicht nur den lokalen Markt bedienen, sondern auch Entwicklungskapazitäten zentral aus China für globale Anforderungen zur Verfügung stellen.

Ein Beispiel hierfür ist die Verlagerung von Entwicklung und Produktion des Smart Modells der Mercedes-Benz AG nach China. Ein deutsches OEM produziert hiermit erstmals in China für den Weltmarkt. Das Resultat? Der Smart wird chinesischer: größer, schwerer, digitaler und vollelektrisch. Und das könnte nur der Anfang sein.

Neue offensive Strategien statt Reduzierung der Abhängigkeit

Vielfach wird in diesem Kontext das Ziel der Zwei-Kreislauf-Wirtschaft der chinesischen Zentralregierung, um die heimische Industrie unabhängiger zu machen als Bedrohung für ausländische Unternehmen gedeutet. Die deutschen Automobilhersteller und Zulieferer sind mittlerweile jedoch ein fester Bestandteil der autarken chinesischen Automobilindustrie, die mit ihren chinesischen Partnern mehr als zwei Millionen hochwertige Arbeitsplätze in China sichert. Eine Reduzierung der Abhängigkeit vom weltweit größten Automobilmarkt, auf dem aktuell die Elektromobilitätstransformation in ihrer größten Vielfalt stattfindet, wäre zu diesem Zeitpunkt irreversibel.

Führende Automobilhersteller sollten sich jetzt auf diesem Markt dem Wettbewerb stellen, denn die neuen chinesischen E-Wettbewerber werden nicht auf China beschränkt bleiben. Auch die internationale Konkurrenz investiert massiv in China, allen voran Tesla und die japanischen OEMs. Mit ~22% Marktanteil sind letztere dabei, die deutschen OEMs dauerhaft von ihrer Pole Position zu verdrängen.

Nun sind neue offensive Strategien erforderlich, um auch auf dem in Zukunft weltgrößten Automarkt erfolgreich zu bleiben. Hierzu gehören ein verstärkter Aufbau lokaler Technologiezentren, strategische Partnerschaften und Akquisitionen – allesamt Initiativen in einem reifen, aber weiterhin nicht gesättigten Markt.

Fazit

Deutsche Automobilfirmen sind längst fest in der chinesischen Gesellschaft verankert und haben gemeinsam mit ihren chinesischen Partnern in den letzten 30 Jahren Mobilitätsgeschichte in China geschrieben.

Statt sich in Abhängigkeitsdiskussionen zu verfangen, sollten deutsche Automobilfirmen alle Möglichkeiten wahrnehmen, um die Transformation in China zu meistern und diese Erfahrung gewinnbringend für andere Regionen der Welt zu nutzen.

Deutsche Automobilfirmen haben alle Werkzeuge für einen erfolgreichen Turnaround auf dem chinesischen Markt in der Hand. Jetzt gilt es, verstärkt die seit dem 1.1.2022 geltenden Liberalisierungen zu nutzen und neue offensive Strategien zu entwickeln, um künftig eigenständiger zu agieren und auf dem in Zukunft weltgrößten Automarkt erfolgreich zu bleiben.

Eins ist klar: Die engen Verflechtungen, der hohe Absatzanteil in China sowie das starke Markenbewusstsein der chinesischen Kunden haben deutschen Automobilfirmen mittlerweile auch eine chinesische Identität verliehen – ihre Eigenständigkeit als Gestalter in der chinesischen Automobilindustrie wird nun weiter zunehmen.

Wir freuen uns, Sie monatlich mit einem speziell für die deutsche Autoindustrie konzipierten Newsletter informieren zu können. Klicken Sie hier, um unseren Auto Newsletter Deutschland zu abonnieren.

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.