近日,国家金融监督管理总局正式下发《金融机构合规管理办法》(以下简称《办法》),对比之前国家金融监督管理总局下发的《金融机构合规管理办法(征求意见稿)》(以下简称《征求意见稿》),《办法》作出了一些调整;在之前我们对《征求意见稿》的解读(链接:https://mp.weixin.qq.com/s/SotgntL9SmUG3uKi6_d9Xg)基础之上,结合《办法》的主要内容,我们对相关解读内容进行了更新及梳理,以供大家参考。

一、《办法》适用范围及整体体例

※ 适用范围

适用的保险机构包括:保险集团(控股)公司、保险公司(包括再保险公司)、保险资产管理公司、相互保险组织。

※ 从体例上看,《征求意见稿》和《办法》的体例分别如下:

从整体体例来看,对比《征求意见稿》,《办法》重点对第二章进行了调整,第二章进一步明确了合规管理架构,并对董事会、部门及下属各机构的主要负责人、高级管理人员、首席合规官、合规官、合规管理部门及普通员工的合规管理职责及合规主体责任进行了划分。

二、合规管理的内涵

※ 合规规范的范围

对比《征求意见稿》,《办法》删除了"行业自律规范",并将"金融机构内部规范"限定为"金融机构落实监管要求制定的内部规范",笔者理解金融机构并非落实监管规定要求而是基于商业需求自行制定的内部规范,并不在《办法》所述"合规规范"的范畴之内。

※ 合规管理的界定

《保险公司合规管理办法》主要从方式角度界定合规管理,《办法》从目的、导向、适用对象、开展方式等多角度界定合规管理,均落脚于防范及应对合规风险这一根本目的。从合规管理的界定来看,对比《征求意见稿》,《办法》删除了"有组织、有计划"的限定,这与合规管理应贯穿于日常工作且应全面覆盖的基本要求一致;《办法》规定的合规管理方式包括建立合规制度、完善运行机制、培育合规文化、强化监督问责等,这些也均体现在后面各章节的内容中。

※ 合规风险的界定

对比《保险公司合规管理办法》,《征求意见稿》对合规风险范畴进行了扩大,即不限于"法律责任、财务损失或者声誉损失的风险",只要是因为违反合规规范造成的一切负面影响,均应纳入合规风险范畴。《办法》与《征求意见稿》的内容基本相同,只是删除了"被采取行政措施"这一负面影响情形,笔者理解系因该情形可以归入前述"行政法律责任"范畴。

三、合规管理组织架构

※ 合规管理的责任划分

《征求意见稿》规定建立三道防线的合规管理框架,《办法》删除了"三道防线"的表述,笔者理解盖因三道防线可能会存在合规管理具有前后顺序的误解,考虑到合规管理需要全面且同时覆盖到全流程、各领域、各环节的特性,可谓"各司其职",所以才删除"三道防线"的表述。

对于合规管理的责任划分,《办法》第三十五条作出了明确的界定,具体而言:

- 合规管理组织架构

《办法》新增第七条,明确" 分级管理、逐级负责"的要求,并明确要求金融机构完善合规管理组织架构,明确合规管理责任,深化合规文件建设,建立健全合规管理体系。

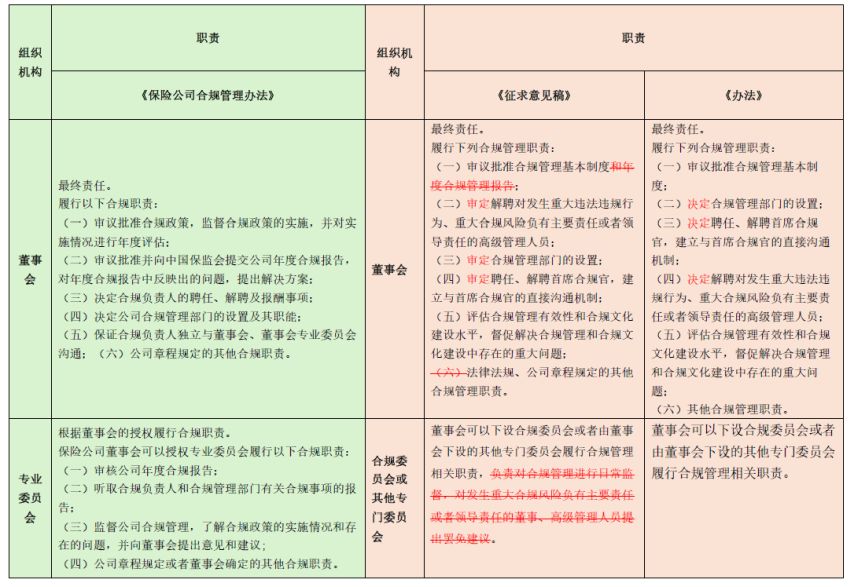

《保险公司合规管理办法》、《征求意见稿》及《办法》对合规管理组织架构对比如下:

从应承担的责任角度,《办法》进一步明确了各组织机构对应的职责和应承担的责任类型。 各组织机构的具体职责对比表详见后附《各组织机构职责对比表》。

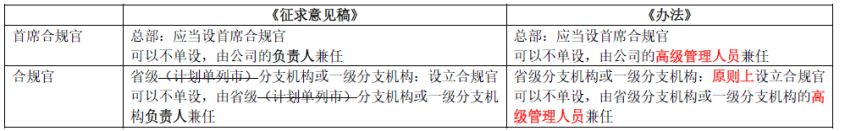

四、关于首席合规官与合规官

1、设置要求

对于首席合规官和合规官的设置,《办法》对比《征求意见稿》作出了一些调整:

从上述变化来看,第一,将可以兼任首席合规官和合规官的人员范围进行了扩展,不限于负责人,而是包括所有高级管理人员;第二,对于省级分支机构或一级分支机构是否必须设立合规官的问题,增加了"原则上"的限定,笔者理解,这或许日后可以为某些特殊情形下省级分支机构或一级分支机构不设合规官提供一定的解释口径。

- 任职资格

首席合规官和合规官均为高级管理人员,首席合规官和合规官应满足《办法》第十六条、第十七条规定的资格条件,应取得任职资格许可,如下情形除外:

1) 由金融机构总经理兼任首席合规官,以及由金融机构省级分支机构或者一级分支机构总经理兼任合规官的,不受《办法》规定的首席合规官或者合规官的任职条件限制,不需要另行取得任职资格许可;

2) 《办法》施行前,金融机构和其省级分支机构或者一级分支机构已设置的首席合规官、合规总监、合规负责人、作为高级管理人员的总法律顾问,可以履行《办法》规定的首席合规官、合规官各项职责。上述人员工作调动前,不受《办法》规定的任职条件限制,不需要重新取得国家金融监督管理总局或者其派出机构核准的任职资格。

- 直接领导

首席合规官:接受机构董事长和总经理直接领导,向董事会负责。

合规官:接受本级机构总经理直接领导。双线汇报,以向首席合规官汇报为主,并向本级机构总经理汇报。

- 兼任限制

首席合规官及合规官 不得负责管理金融机构的前台业务、财务、资金运用、内部审计等可能与合规管理存在职责冲突的部门。但金融机构总经理兼任首席合规官、省级分支机构或者一级分支机构总经理兼任合规官的除外。

- 职责

需要注意的是,对于合规官的职责,除了《办法》明确规定的职责外,其他具体职责由金融机构参照首席合规官职责确定,笔者理解需要通过公司内控制度文件进一步明确合规官相关职责。

五、关于合规管理部门及合规岗位

1、设置要求

★ 《办法》第三条将合规管理部门界定为"金融机构设立的、牵头承担合规管理职责的内设部门",并明确规定金融机构设置多个职责不相冲突的部门共同承担合规管理职责的,应当明确合规管理职责的牵头部门。

★ 《办法》第二十七条对金融机构的合规管理部门及合规岗位的设置作出了明确规定:

金融机构总部:原则上应当设立独立的合规管理部门。

境内省级分支机构或者一级分支机构、纳入并表管理的各层级金融子公司:原则上应当设立独立的合规管理部门。

境内其他分支机构:应当根据业务规模、组织架构和合规管理工作的需要决定是否设置合规管理部门;不具备设立合规管理部门条件的其他分支机构,原则上应当设立符合履职需要的合规岗位。确不具备设立合规管理部门或者合规岗位条件的,应当由上级机构合规管理部门或者岗位代为履行该分支机构的合规管理职责。

境外金融分支机构及境外金融子公司:遵循东道国(地区)法律法规和监管要求,并且设立独立的合规管理部门或者符合履职需要的合规岗位。

2、双线管理

保险机构总部合规管理部门:向首席合规官负责,按照机构规定和首席合规官的安排履行合规管理职责。

省级(计划单列市)分支机构或者一级分支机构合规管理部门:向本级机构合规官负责,按照本级机构规定和合规官安排履行合规管理职责。

下属各机构合规管理部门或者岗位:接受上级合规管理部门的指导和监督。

3、业务独立性要求

保险机构的合规管理部门和合规岗位应当独立于 前台业务、财务、资金运用、内部审计部门等可能与合规管理存在职责冲突的部门或者岗位。合规管理部门和合规岗位不得承担与合规管理相冲突的其他职责。

4、职责

合规管理部门牵头负责合规管理工作,履行下列职责:

1)拟订机构的合规管理基本制度和年度合规管理计划,组织协调机构各部门和下属各机构拟订合规管理相关制度,并推动贯彻落实;

2)为机构经营管理活动、新产品和新业务的开发等事项提供法律合规支持。审查机构重要内部规范,及时提出制订或者修订建议;

3)牵头组织实施合规审查、合规检查、评估评价、合规风险监测与合规事件处理,推进合规规范得到严格执行;

4)组织或者参与实施合规考核,组织或者参与对违反合规规范主体的问责,保持与监管机构的日常合规工作联系;

5)组织培育合规文化,开展合规培训,组织刑事犯罪预防教育,向员工提供合规咨询,推动全体员工遵守行为合规准则;

6)董事会确定的其他职责。

合规岗位的具体职责,由金融机构参照前款规定确定。

六、其他

1、合规管理保障

《办法》第三章较大篇幅对合规管理保障进行了详细规定,从合规岗位人员配备要求、合规官报告独立性要求,以及首席合规官、合规官、合规管理部门及人员履职所需的知情权及调查权保障、质询权保障、建议权保障、独立履职保障、薪酬管理机制、考核机制等各方面进行了详细规定。

笔者认为该等保障措施有必要内化至保险机构内控制度中,并应进一步细化以确保可落地实施,才能切实为首席合规官、合规官、合规管理部门及人员履职提供对应保障。

2、监督管理

※ 《办法》取消了要求报送年度合规管理报告的要求。

※ 《办法》明确了监管机构可以采取的措施包括但不限于:

1)将金融机构合规管理工作开展情况作为综合评级的重要依据;

2)可以与金融机构董事、高级管理人员进行监管谈话,要求金融机构董事、高级管理人员就金融机构合规管理的重大事项作出说明;

3)金融机构未及时报告重大违法违规行为或者重大合规风险隐患,未按照要求提供合规管理资料的,依法作出处理;

4)金融机构存在违法违规行为的,国家金融监督管理总局或者其派出机构责令限期整改,并可以明确要求金融机构设立专职的首席合规官或合规官,加强合规管理人员配备,上收金融机构下属责任机构的合规管理职责。逾期未完成整改的,可以根据情况依法采取行政处罚或其他监管措施;

5)董事、高级管理人员未能勤勉尽责,致使金融机构发生重大违法违规行为或者重大合规风险的,依法采取行政处罚或者其他监管措施;涉嫌犯罪的,依法移送监察机关或者公安机关;

6)金融机构及其工作人员违反《办法》的规定,法律、行政法规对法律责任有规定的从其规定,无规定的,根据情况对金融机构及其直接负责的董事、高级管理人员和其他直接责任人员,处以警告、通报批评、十万元以下罚款;危害金融安全且有危害后果的,处以警告、通报批评、二十万元以下罚款;

7)首席合规官或合规官违反《办法》规定,情节严重,致使金融机构发生重大违法违规行为或者重大合规风险的,除了依法采取行政处罚或者其他监管措施外,还可以依法责令金融机构调整首席合规官或者合规官;涉嫌犯罪的,依法移送监察机关或者公安机关。

※ 《办法》规定的可以减轻或免予追责任的情形:

1)金融机构通过有效的合规管理,主动发现违法违规行为或者合规风险隐患,积极妥善处理,落实责任追究,完善内部控制制度和业务流程,符合法定情形的,国家金融监督管理总局及其派出机构依法可以从轻、减轻处理;

2)情节轻微并及时纠正违法违规行为,没有造成危害后果的,或者仅违反金融机构内部规定的,不予追究责任;

3)对于金融机构的违法违规行为,首席合规官或者合规官、合规管理部门、合规管理人员已经按照《办法》的规定尽职履责的,不予追究责任。

3、过渡期

《办法》自2025年3月1日起实施,过渡期为开始施行之日起一年,不符合规定的,应当在过渡期内完成整改。

4、同时废止的规定

《商业银行合规风险管理指引》(银监发〔2006〕76号)、《保险公司合规管理办法》(保监发〔2016〕116号)、《中国保监会关于进一步加强保险公司合规管理工作有关问题的通知》(保监发〔2016〕38号)同时废止。

其他部门规章、规范性文件与《办法》不一致的,以《办法》为准。

附:《各组织机构职责对比表》

To view table in full, please click here

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.